公開日 2017年12月18日

更新日 2022年10月31日

所得控除とは個人の実情にあった税金を負担していただくために、所得金額から差し引くものです。

人的控除

本人および配偶者・扶養親族の状況により控除額が決まります。

| 種類 | 内容 | 控除額 |

|---|---|---|

| 基礎控除 |

すべての納税者に一律に認められている控除 ※ただし、控除額については所得に応じて、逓減されます。詳しくは後程掲載している別表1(基礎控除額)をご覧ください。 |

43万円~0万円 |

| 配偶者控除 |

納税者と生計を一にする配偶者を有し、合計所得が48万円以下で事業専従者控除の対象でない配偶者を扶養している場合 ※令和元年度(平成30年分)より、合計所得金額が900万円を超える納税者については、控除を受ける方の所得に応じて控除額が少なくなります。詳しくは、後程掲載している、別表1(配偶者控除額及び配偶者特別控除額の一覧表)をご覧ください。 |

33万円 |

| 配偶者控除 |

配偶者の年齢が70歳以上の場合 ※所得要件は前記と同様 |

38万円 |

| 配偶者特別控除 |

納税者の前年の合計所得が1,000万円以下で、生計を一にしている配偶者がいる場合 ※令和元年度(平成30年分)より、配偶者の所得金額の上限が引き上げられます。また、合計所得金額が900万円を超える納税者については、控除を受ける方の所得に応じて控除額が少なくなります。詳しくは、後程掲載している別表1(配偶者控除額及び配偶者特別控除額の一覧表)をご覧ください。 |

3万円(※令和元年度より1万円)〜33万円 |

| 扶養控除 | 扶養控除 年少扶養親族 0歳から15歳 |

0円 |

| 扶養控除 |

特定扶養親族 ※所得要件は合計所得が48万円以下 |

45万円 |

| 扶養控除 |

一般扶養親族 ※所得要件は合計所得が48万円以下 |

33万円 |

| 扶養控除 |

老人扶養親族 ※所得要件は合計所得が48万円以下 |

38万円 |

| 扶養控除 |

同居老親等 ※所得要件は合計所得が48万円以下 |

45万円 |

| 障害者控除 |

納税義務者・配偶者・扶養親族に障がいがある場合。 ※この控除をうける場合は、障害者手帳などの提示が必要となります。 |

― |

| 障害者控除 | 障害者 | 26万円 |

| 障害者控除 | 特別障害者 | 30万円 |

| 障害者控除 | 同居特別障害者 | 53万円 |

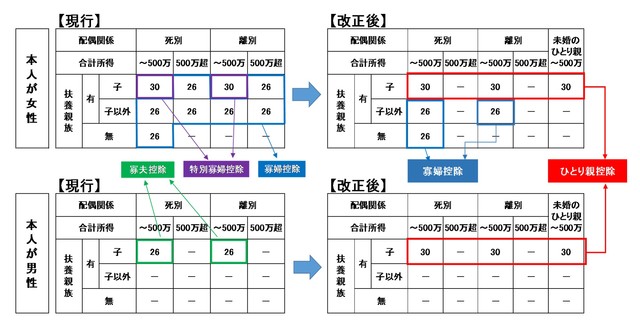

| 寡婦控除 |

|

26万円 |

| ひとり親控除 |

性別問わず、未婚または死別、もしくは離婚した後婚姻していない人、配偶者の生死が明らかでない人のいずれかに該当し、総所得金額等が48万円以下の生計を同じにする子を有する人で合計所得金額が500万円以下である場合。別表3(寡婦控除及びひとり親控除)をご覧ください。 |

30万円 |

※障害者控除は、扶養親族が年少扶養親族である場合においても適用されます。

※障害者とは、身体障害者手帳や戦傷病者手帳、精神障害者保健福祉手帳などをもっている方などをいいます。

※特別障害者とは、障がい者のうち特に重度の障がいのある方をいいます。

※年少扶養は、控除額としては0円ですが、非課税措置等受けるための扶養人数としては加算されます。

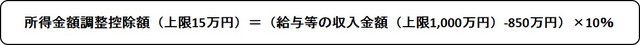

所得金額調整控除

次に該当する場合は、給与所得から所得金額調整控除が適用されます。

子ども・特別障害者等を有する者等の所得金額調整控除

給与所得控除の上限額が220万円から195万円に引き下げられたことにより、給与等の収入金額850万円を超える人は、税負担が増えることとなります。そこで、子育てや介護に対して配慮する観点から、負担が増えることのないように所得金額を調整する制度が設けられました。

次の1から3のいずれかに該当する場合には、給与等の収入金額(上限1,000万円)から850万円を控除した金額の10%に相当する金額が、給与所得の金額から控除されます。

- 本人が特別障害者に該当する

- 年齢23歳未満の扶養親族を有する

- 特別障害者である同一生計配偶者もしくは扶養親族を有する

給与所得と年金所得の双方を有する者に対する所得金額調整控除

給与所得と公的年金等に係る雑所得の双方を有する者に対する所得金額を調整する制度が設けられました。

給与所得及び公的年金等に係る雑所得の金額があり、給与所得及び公的年金等に係る雑所得の金額の合計額が10万円を超える場合には、給与所得(10万円を限度)及び公的年金等に係る雑所得(10万円を限度)の金額の合計額から10万円を控除した残額が、給与所得の金額から控除されます。

- 給与所得の金額から控除できる金額は最大10万円

- 上記、子ども・特別障害者等を有する者等の所得金額調整控除の適用がある場合は、適用後の金額から控除されます。

物的控除

実際の支出額に応じて控除額が決まります。

| 種類 | 内容 |

|---|---|

| 社会保険料控除 | 健康保険料、年金保険料および掛金、雇用保険、介護保険などの社会保険は支払った額が控除されます。 |

| 小規模企業共済等掛金控除 | 小規模企業共済掛金、確定拠出個人型年金加入者掛金、心身障害者扶養共済掛金で支払った額が控除されます。 |

| 生命保険料控除 | 別表4(生命保険料控除)をご覧ください。 |

| 地震保険料控除 | 別表5(地震保険料控除)をご覧ください。 |

| 医療費控除 |

医療費を支払った場合に受けられる控除です。 ※平成30年度(平成29年分)より、セルフメディケーション税制(医療費控除の特例)による医療費控除が適用されます。詳しくは、医療費控除についてをご覧ください。 この特例を受けるためには、

医療費控除額=医薬品等購入費-1万2千円 |

| 雑損控除 |

災害や盗難などによって、損害を受けた場合に受けられる控除です。 次のいずれか多い金額になります。

|

税額控除

配当所得や外国の源泉所得に対する二重課税を排除、税源移譲による負担増の解消のために税額から直接差し引くものです。

配当控除

| 種類 | 市民税 | 県民税 |

|---|---|---|

| 利益の配当等 | 1.6% | 1.2% |

| 外貨建等証券 投資信託以外 |

0.8% | 0.6% |

| 外貨建等証券 投資信託 |

0.4% | 0.3% |

| 種類 | 市民税 | 県民税 |

|---|---|---|

| 利益の配当等 | 0.8% | 0.6% |

| 外貨建等証券 投資信託以外 |

0.4% | 0.3% |

| 外貨建等証券 投資信託 |

0.2% | 0.15% |

| 区分 | 市 | 県 |

|---|---|---|

| 配当割額又は株式等譲渡所得割額 | 5分の3 | 5分の2 |

外国税額控除

外国で得た所得について、その国の所得税および住民税に相当する税が課された場合は、一定の方法で外国税額として控除されます。

調整控除

所得税と市県民税では、扶養控除などの人的控除額が異なります。これを調整し、税源移譲による所得税と住民税を併せた負担が変わらないようにします。具体的には別記の表のようになります。

調整控除の一覧は、人的控除の差による税負担の調整措置をご覧ください。

住宅借入金等特別控除

対象者

平成21年から令和3年末までの間に居住し、所得税の住宅借入金等特別控除(住宅ローン控除)を受けた方で、所得税から控除しきれなかった金額がある方

控除額

次のいずれか小さい額 (最高97,500円)※1

- 所得税の住宅借入金等特別控除(住宅ローン控除)可能額のうち、所得税から控除しきれなかった額

- 所得税の課税総所得金額等の5%

注意

- 平成26年から令和3年までに居住し、かつ、消費税率が8%又は10%の場合、住宅借入金等特別控除(住宅ローン控除)額は、所得税の課税総所得金額等の7%、最高136,500円(※1)となります。

- 消費税率引上げに伴う影響を平準化する観点から、特例的な措置として、所得税の住宅借入金等特別控除(住宅ローン控除)の適用者(平成26年から令和3年までの入居者)について、所得税の住宅借入金等特別控除(住宅ローン控除)可能額のうち所得税から控除しきれなかった額を、次の控除限度額の範囲内で個人住民税(市県民税)から控除します。

※新型コロナウイルス感染症の影響により、やむを得ず⼊居期限要件を満たせない場合でも、⼀定の要件を満たすことで減税措置を適用します。詳細については、「住宅ローン減税の適用要件の弾力化について」をご覧ください。

| 居住年 | 控除限度額 |

|---|---|

| 平成25年12月まで現行 | 所得税の課税総所得金額等の5%(最高97,500円) |

| 平成26年1月~3月 | 所得税の課税総所得金額等の5%(最高97,500円) |

| 平成26年4月~令和3年12月 | 所得税の課税総所得金額等の7%(最高136,500円) |

寄附金税額控除

(1)ふるさと寄附金

対象寄附金:地方公共団体(都道府県・市区町村)、東日本大震災被災者、被災地方団体の救済を目的とする日本赤十字社、中央共同募金会等に対する災害義援金として寄附したもの

控除方式:税額控除方式

控除額:次の1(基本控除)と2(特例控除)の合計額

- (寄附金額-2千円)×10%(市民税6%、県民税4%)

- (寄附金額-2千円)×{90%-(0~45%)×1.021}

(平成25年から令和19年まで復興特別所得税が課税されていることに伴い、特例控除額の算定に用いる所得税の限界税率に復興特別所得税率である1.021(100分の2.1)を乗じて得た数を加算しています。)

※2は市民税・県民税所得割額の20%を限度とします。(平成26年度以前は10%)

控除対象限度額:総所得金額等の30%

【ふるさと納税ワンストップ特例制度について】

確定申告が不要な給与所得者等の方々がふるさと納税を行う場合、確定申告をしなくてもふるさと納税の寄付金控除を受けられる仕組みをいいます。

特例の申請には、ふるさと納税先の自治体数が5団体以内で、ふるさと納税を行う際にふるさと納税先の自治体に特例の適用に関する申請書を提出する必要があります。

詳しくは、ふるさと納税ポータルサイト(総務省ホームページ)をご覧ください。

(2)ふるさと寄附金以外の寄附金

対象寄附金:住所地の日本赤十字社支部、住所地の都道府県共同募金会に対する寄附金、ふるさと寄附金の対象にならない東日本大震災に係る災害義援金、チケット払戻請求権を放棄した観客などへの寄附金

※チケット払戻請求権を放棄した観客などへの寄附金税額控除の詳細については、チケット払戻請求権を放棄した観客などへの寄附金税額控除の特例についてをご覧ください。

控除方式:税額控除方式

控除額:(寄附金額-2千円)×10%(市民税6%、県民税4%)

控除対象限度額:総所得金額等の30%

※寄附金控除を受けるためには、所得税の確定申告(税務署)を行うことが必要です。確定申告をする必要がない方は、住民税申告(市役所)が必要です。申告の際には、各団体が発行する領収書等を添付してください。

~平成25年度以降~

寄附金税額控除の対象となる寄附金の範囲が広がりました。

所得税の寄附金控除の対象となる寄附金のうち、大分県及び中津市が条例により指定した法人又は団体等に対する寄附金が、新たに住民税(市県民税)における寄附金税額控除の対象になりました。

- 住民税(市県民税)の寄附金税額控除の対象となる寄附金

(注)特定地域雇用等促進法人に対する寄附金は、平成25年11月30日までに支出したものに限ります。

寄附金税額控除の対象となる寄附金の一覧 区分 対象 県民税 市民税 指定寄附金(財務大臣が指定した法人に対する寄附金) - 県内及び市内に主たる事務所又は事業所を有する法人又は団体に対するもの

※市内に主たる事務所又は事業所を有しない法人又は団体に対するものについては、県民税のみ寄附金税額控除の対象です - 県内及び市内に従たる事務所又は事業所を有する法人又は団体(申請により個別指定されたものに限る)に対するもの

※市内に従たる事務所又は事業所を有しない法人又は団体に対するものについては、県民税のみ寄附金税額控除の対象です

◯ ◯ 特定公益増進法人に対する寄附金 - 県内及び市内に主たる事務所又は事業所を有する法人又は団体に対するもの

※市内に主たる事務所又は事業所を有しない法人又は団体に対するものについては、県民税のみ寄附金税額控除の対象です - 県内及び市内に従たる事務所又は事業所を有する法人又は団体(申請により個別指定されたものに限る)に対するもの

※市内に従たる事務所又は事業所を有しない法人又は団体に対するものについては、県民税のみ寄附金税額控除の対象です

◯ ◯ 認定NPO法人(仮認定を含む)に対する寄附金 - 県内及び市内に主たる事務所又は事業所を有する法人又は団体に対するもの

※市内に主たる事務所又は事業所を有しない法人又は団体に対するものについては、県民税のみ寄附金税額控除の対象です - 県内及び市内に従たる事務所又は事業所を有する法人又は団体(申請により個別指定されたものに限る)に対するもの

※市内に従たる事務所又は事業所を有しない法人又は団体に対するものについては、県民税のみ寄附金税額控除の対象です

◯ ◯ 特定地域雇用等促進法人に対する寄附金 - 県内及び市内に主たる事務所又は事業所を有する法人又は団体に対するもの

※市内に主たる事務所又は事業所を有しない法人又は団体に対するものについては、県民税のみ寄附金税額控除の対象です - 県内及び市内に従たる事務所又は事業所を有する法人又は団体(申請により個別指定されたものに限る)に対するもの

※市内に従たる事務所又は事業所を有しない法人又は団体に対するものについては、県民税のみ寄附金税額控除の対象です

◯ ◯ 認定特定公益信託に対して支出した金銭 県知事又は県教育委員会の所管に属するもの ◯ ◯ 大分県税条例で個別に指定されたNPO法人に対する寄附金 県知事が指定したもの ◯ × - 県内及び市内に主たる事務所又は事業所を有する法人又は団体に対するもの

- 住民税(市県民税)の寄附金税額控除の適用を受けられる方

平成24年1月1日以後に、前記の寄附金を支出した個人の方で、寄附金を支出した年の翌年1月1日現在に中津市内に住所を有する方は、住民税(市県民税)の寄附金税額控除の適用を受けることができます。 - 住民税(市県民税)の寄附金税額控除額の算定

(寄附金額-2,000円)×10%=控除額

県と市の指定により最大で10%の寄附金税額控除の適用を受けることができます。(県:4%、市:6%)

※対象となる寄附金額の上限:総所得金額等の30% - 住民税(市県民税)の寄附金税額控除の申告

住民税(市県民税)の寄附金税額控除を受けるためには、寄附金を支出した個人の方が、寄附金を支出した年の翌年3月15日までに所轄の税務署で確定申告を行う必要があります。(確定申告の不要な方が住民税(市県民税)の寄附金税額控除のみを受けようとする場合は、中津市の税務課にて住民税の申告を行う必要があります。)

なお、申告の際は、寄附先の法人又は団体が交付した「寄附金受領証明書」等の書類の添付を要しますので、ご注意ください。(添付書類は、所得税の寄附金税額控除の申告に必要な書類と同じです。)

別表

別表1(基礎控除の額)

別表2(配偶者控除額及び配偶者特別控除額の一覧表)

令和2年度まで

令和3年度以降

別表3(寡婦控除及びひとり親控除)

別表4(生命保険料控除)

| 区分 | 支払った保険料 | 保険料控除額 |

|---|---|---|

| (1)(新制度適用契約分) 一般生命保険料 個人年金保険料 介護医療保険料 ※平成24年1月1日以後契約 |

12,000円以下 | 支払った保険料の金額 |

| (1)(新制度適用契約分) 一般生命保険料 個人年金保険料 介護医療保険料 ※平成24年1月1日以後契約 |

12,000円を超え~32,000円以下 | 支払った保険料の金額×1/2+6,000円 |

| (1)(新制度適用契約分) 一般生命保険料 個人年金保険料 介護医療保険料 ※平成24年1月1日以後契約 |

32,000円を超え~56,000円以下 | 支払った保険料の金額×1/4+14,000円 |

| (1)(新制度適用契約分) 一般生命保険料 個人年金保険料 介護医療保険料 ※平成24年1月1日以後契約 |

56,000円を超える場合 | 28,000円 |

| (2)(旧制度適用契約分) 一般生命保険料 個人年金保険料 ※平成23年12月31日以前契約 |

15,000円以下 | 支払った保険料の金額 |

| (2)(旧制度適用契約分) 一般生命保険料 個人年金保険料 ※平成23年12月31日以前契約 |

15,000円を超え~40,000円以下 | 支払った保険料の金額×1/2+7,500円 |

| (2)(旧制度適用契約分) 一般生命保険料 個人年金保険料 ※平成23年12月31日以前契約 |

40,000円を超え~70,000円以下 | 支払った保険料の金額×1/4+17,500円 |

| (2)(旧制度適用契約分) 一般生命保険料 個人年金保険料 ※平成23年12月31日以前契約 |

70,000円を超える場合 | 35,000円 |

| (3)(1)と(2)両方ある場合 | - | (1)+(2)の各保険料控除額合計 最高28,000円 |

※生命保険料控除の申告方法について

新制度適用契約と旧制度適用契約の両方ある方は、一般生命保険料と個人年金保険料の控除額については、前記の(1)(2)(3)の3通りのいずれかを選択し、申告することができます。

※生命保険料控除の適用限度額について

生命保険料控除の適用限度額は、前記の一般生命保険料、個人年金保険料、介護医療保険料をもとに計算した、各控除額の合計額(最高70,000円)となります。

別表5(地震保険料控除)

| 区分 | 支払った保険料 | 保険料控除額 |

|---|---|---|

| 1.地震保険契約に関わるもの | 50,000円以下の場合 | 支払った保険料の金額×1/2 |

| 1.地震保険契約に関わるもの | 50,000円を超える場合 | 25,000円 |

| 2.旧長期損害保険契約に関わるもの | 5,000円以下の場合 | 支払った保険料の金額 |

| 2.旧長期損害保険契約に関わるもの | 5,000円を超え15,000円以下 | 支払った保険料の金額×1/2+2,500円 |

| 2.旧長期損害保険契約に関わるもの | 15,000円を超える場合 | 10,000円 |

| 3.両方ある場合 | - | 1+2の合計額 ただし、限度額は25,000円です。 |

※旧長期損害保険契約とは、保険期間が10年以上で満期返戻金があるものをいいます。